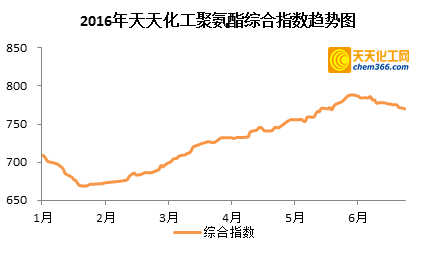

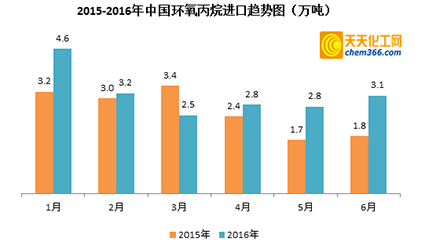

2016年上半年我国环氧丙烷市场延续震荡上行之势,6月底华东地区市场价格在8400-8500元/吨,相比较1月初高出500元/吨左右,更是比1月份市场最低点足足高出2000元/吨。年初开始由于聚氨酯市场初入淡季,下游需求跟进不足,国际原油跌跌不休,加之环丙工厂受雾霾影响,运输受阻、库存承压,市场大幅走跌,甚至一度触及成本线之下。随后由于原料面拉涨,鑫岳、吉神等环丙厂家集中检修,加之三月份环丙行业会召开等多重利好,市场直线冲高,在3月下旬左右达年内高点。市场在4月份之后基本延续震荡走势,下游需求跟进不畅下,环丙工厂库存承压,原油跌宕起伏,厂家检修动态频繁,市场多方博弈,波动频繁,进入5月底6月份,厂家由于集中检修,库存有限,虽厂家利润较前期大有改观,但市场基本属于卖方市场,市场价格仍不断攀升,高位震荡。

展望下半市场,国内环丙工厂协同配合能力似乎有所上升,加上上半年环丙工厂利润较前几年降幅很大,工厂配合拉涨心态犹存。8月中旬左右吉神将逐渐复工,但吉神聚醚有望在年内开启,再加上万华聚醚装置开启后,届时将消耗自身部分环丙,对外供应量将有所减少,市场拉涨动力犹在。但今年环丙终端需求仍略显清淡,下游在低利润下,不免对高价环丙心存芥蒂,预计下半年市场将维持目前整体利润不菲的高位运行。

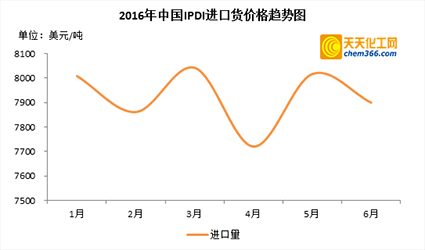

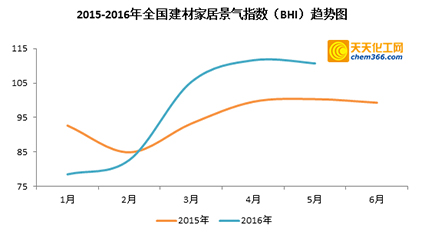

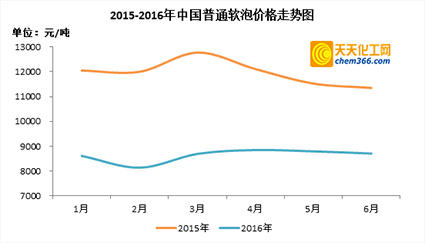

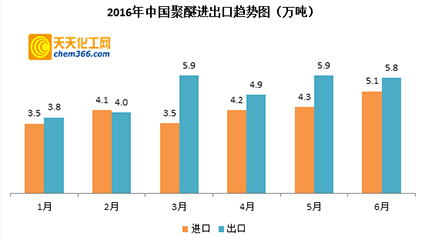

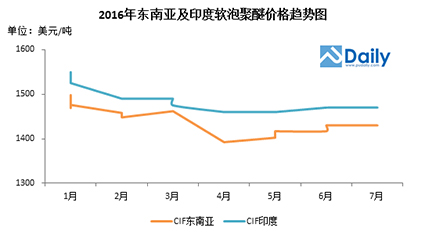

2016年已过半,回首上半年聚醚市场仍波动频繁,但市场价格整体涨跌幅变化不大。截至6月,国内普通软泡聚醚均价8703元/吨,较1月变化不到100元/吨,呈小幅上涨趋势。1月中上旬,受上游环氧丙烷报盘下跌影响,加上终端需求疲软,聚醚市场呈大幅下行趋势。虽受寒流影响市场供应稍偏紧,但春节将至,下游泡棉工厂多停工休息,市场情况难言乐观。1月底至3月,受聚醚工厂春节前后入市补仓影响,环氧丙烷价格大幅走高,聚醚工厂亦选择推涨。然而聚醚下游工厂开工仍欠佳,场内新单放量乏力。进入第二季度,聚醚市场多跟随原料环氧丙烷震荡运行,进口低价货源流入冲击国内市场,下游需求难言利好,市场整体表现平淡。进入6月,随着行业传统淡季到来,市场走势愈显疲软。

展望下半年市场及未来走势,万华聚醚装置7月投产、吉林神华聚醚或将年内开启以及中海壳聚醚预计2018/2019年投产,场内供应将继续增加。而下游需求受国内经济增速放缓影响或将走弱,故聚醚市场供需矛盾或继续增大,过剩时代或将到来。聚醚投资热度不减主要由于相比其他化工产品聚醚行业利润尚可,投资主要趋势是已有PO装置的生产商拓展下游聚醚、基础聚醚供应商开发特殊聚醚,通过投资新建完善产业链布局,增加成本优势并针对特殊聚醚突破技术壁垒获取高额利润。与此同时,国外供应商为消化过剩产能仍将继续加大对中国市场的开发和投入,国内市场压力继续增大。

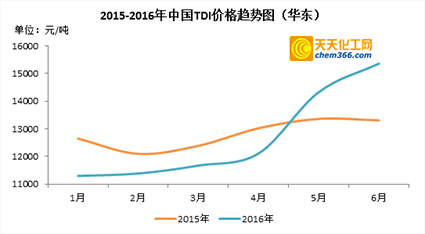

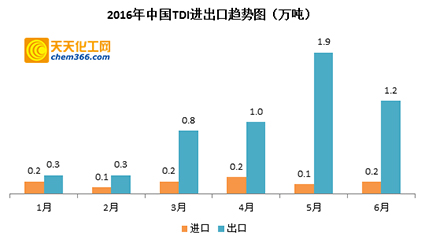

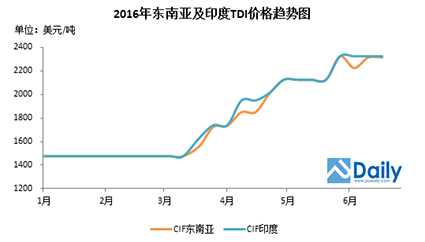

国内TDI市场在2016年上半年犹如过山车般经历了大起大落。1-3月,市场延续2015年末的弱势,价格长期在11000-12000元/吨徘徊。从3月末起,由于日本装置故障,TDI限量供应,TDI美金价格一路高涨,加上从4月起,市场开始逐步进入需求旺季,国内市场也开始跟涨。随着国外TDI货源供应紧缺的深入,国内工厂出口大幅提升,加一些工厂检修,国内TDI货源同样告急,刺激价格接连大涨,至5月中旬起更开启了一周疯涨1000元/吨的模式,至6月初,市场价格更是达到高点至16000-17000元/吨。随后市场进入传统淡季,且国外市场TDI需求也开始减少,受多重利空影响,市场开始走跌,截止6月底,市场主流价格趋于14500-15400元/吨,较6月初的高点下跌1500-1600元/吨,较年初上涨3300-3600元/吨。

对于2016年下半年行情,随着6月起,市场开始进入传统需求淡季,预计7-8月市场总体都将维持低迷的态势。不过由于三井大牟田装置推迟重启,且暂无具体重启时间,一定程度上将利好中国TDI出口,对国内价格维稳或将起到一定支撑。9月市场再次进入生产旺季,预计下游用户对TDI需求有望增加,而9月初在杭州将召开G20峰会,届时上海TDI工厂产量或将有所减少,受此影响,预计9月起市场或将再次步入上升态势。11-12月,进入冬季,下游工厂生产放缓,一定程度上将会对TDI市场价格造成拖累。

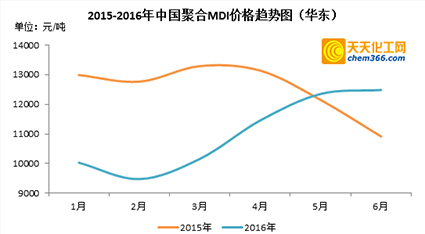

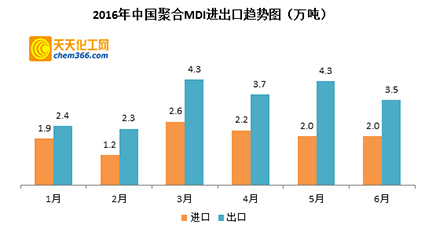

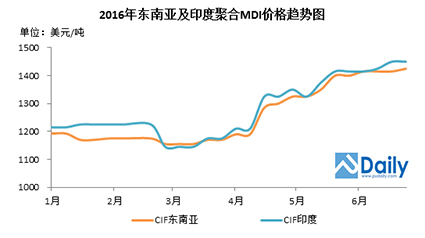

2016年年初伊始,聚合MDI市场延续去年颓势,年后价格更是一路下滑至9000元/吨附近。由于销售价格已经逼近成本线,从3月起,各大供应商开始通过提高挂牌,同时采取限制发货的方式提振市场。虽然在3月中旬左右市价曾一度因市场怀疑心态短暂下滑,但由于厂家挺价及限货政策执行坚决,加上下游迎来生产旺季,需求回暖,市场在随后重回上行态势。来到4月后,上海工厂陆续进入检修,加上重庆工厂由于技术原因意外停车,供应紧缺下,价格一路飙涨至12000元/吨之上。随后市场开始进入疲惫期,价格也在五月中下旬后冲高回落。虽然厂家在六月仍然进行了拉涨,但由于下游硬泡市场旺季已然进入尾声,市场犹如强弩之末,在短暂挣扎后重回下行通道。截止6月底,华东聚合MDI均价在12484元/吨左右,较1月份上涨约2500元/吨。

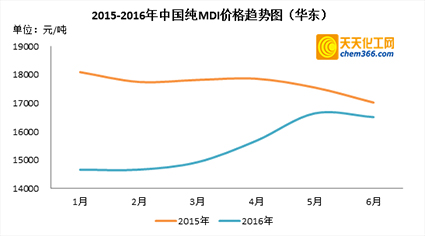

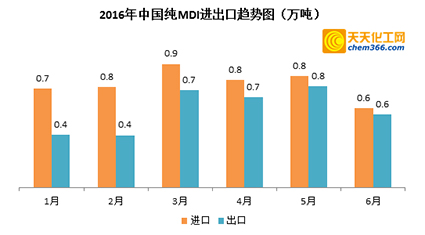

今年上半年国内纯MDI市场价格走势与聚合MDI走势雷同,在1到2月份价格基本维持横盘震荡态势,变化不大。直到进入三月后,受到厂家大幅拉抬价格,和下游开始步入旺季需求回暖的影响,价格开始一路向上运行。但在进入六月后,下游生产旺季告一段落,由于需求走弱,价格也开始回调。截止6月底,华东纯MDI均价在16513元/吨,较1月份上涨约2000元/吨。

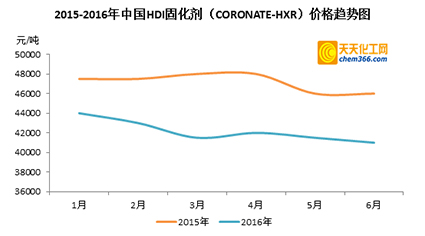

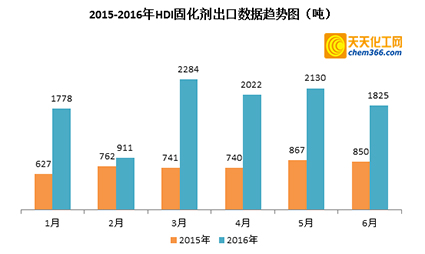

2016年上半年HDI单体表观消费量约为3.05万吨,其中超过80%的量用于生产HDI衍生物。2016上半年中国HDI固化剂市场整体供给充裕,需求增幅有限,价格保持低位运行。以100%固含HDI三聚体来说,整体出货价格在40-48元/千克之间,50元时代一去不复返。

在下游需求增速放缓的情况下,HDI固化剂市场供给长期保持充足。目前,HDI固化剂市场竞争激烈但利润率依旧较高,各家供应商都保持高开工率并扩产增能,使得市场上的HDI固化剂供应量持续走高,价格竞争在所难免。

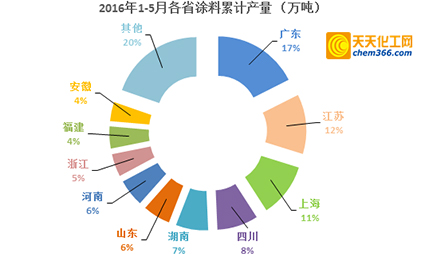

下游涂料需求表现中规中矩,但仍有上升空间。汽车涂料和建筑涂料整体平稳,工业和木器涂料持续低迷。而下半年,随着科思创新增HDI单体产能释放,Vencorex泰国工厂1.2万吨HDI固化剂产能也将部分满足东南亚市场需求,预计下半年HDI固化剂还将保持低位运行,价格小幅波动,上涨动力有限。

备注:6月份价格为预估价

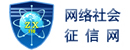

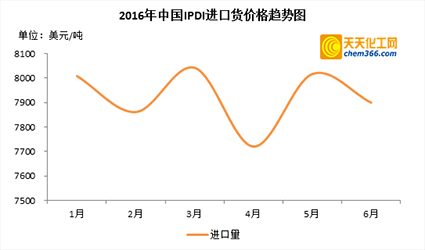

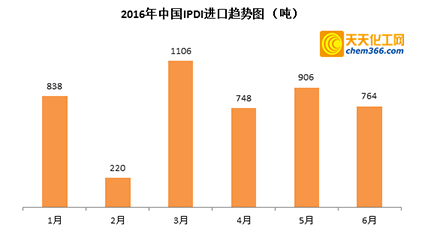

上半年IPDI市场整体平稳,整体价位保持在65000-69000元/吨之间,高价成交情况鲜有发生。进出口方面,上半年前5个月,进口CIF均价与去年同期相比下降约为500美元/吨,降幅约为6%。

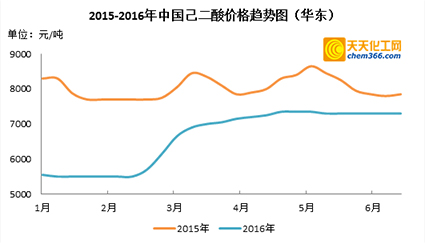

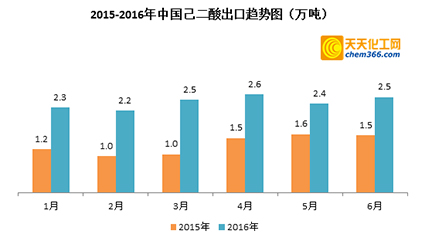

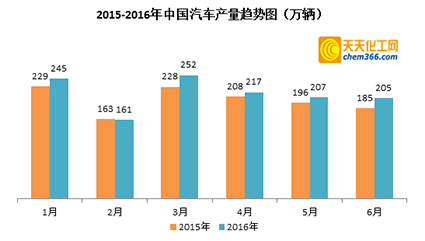

2016年上半年国内己二酸市场依旧低位运行,但整体价格波动较为明显,年初以5400元/吨开盘,年中以7300元/吨收尾,上涨1900元/吨;涨幅达34.5%。上半年出口量激增,加之部分装置检修、原油和纯苯市场抬升及需求缓慢提升使得供应商拉涨情绪浓厚,上半年整体行情涨势如虹。上半年国内新增神马15万吨/年己二酸产能,总产能达198万吨/年,据天天化工网统计,2016年上半年国内工厂开工在6成附近,场内供应量较去年有所提升。

展望2016年下半年,7-8月正值传统淡季,下游需求难寻支撑,加之G20峰会将于9月4-5日在中国浙江杭州举行,江浙一带部分PU树脂厂开工或将受到一定影响。下半年仍有山东洪达及山西阳煤太化新产能投产,考虑下半年出口仍将持续上半年良好走势,预计7月下旬到9月上旬场内整体供应面有所偏紧,场内供方拉涨心态强烈,场内价格有望继续上扬,9月下旬随着国内己二酸供应面的增加,加之11-12月份下游缓慢进入淡季,场内供需矛盾有望加剧,场内市场或将缓慢走弱。

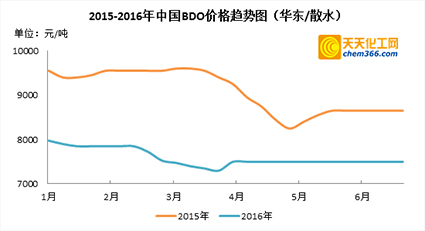

2016年上半年国内BDO市场难改颓势, BDO市场一季度阴跌为主,二季度在厂家集中检修支撑下开始止跌趋稳运行,上半年价格运行区间在7200-8100元/吨之间。截止2016年6月底,BDO价格在7200-7600元/吨承兑附近,同比2015年6月底下跌1200-1300元/吨附近,跌幅达15.3%。上半年国内新增美克美欧10万吨/年BDO产能,上半年国内总产能达207.9万吨/年,据天天化工网统计,2016年上半年炔醛法BDO装置整体开工负荷在6成附近。

展望2016年下半年,若陕西融和及新疆国泰按计划在第三季度投产,国内供应有望增加,7-8月正值传统淡季,下游需求难寻支撑,加之受到G20影响江浙一带部分PTMEG、PU树脂、GBL等开工或将受到一定影响,届时场内需求将有一定减少,另外11-12月份下游领域将缓慢进入淡季,场内供需矛盾有望加剧,下半年整体市场偏弱整理为主。

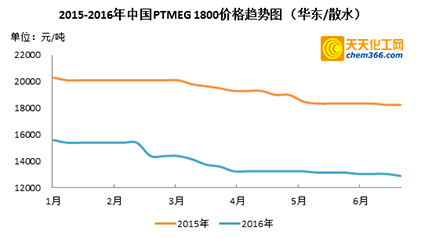

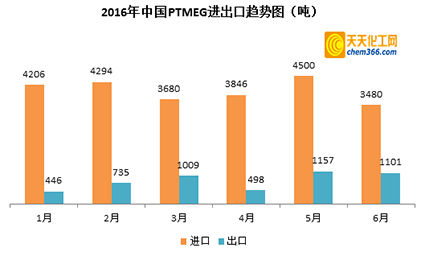

国内PTMEG产能过生日渐凸显,供应竞争激烈,“下跌”依然是上半年市场的主基调。氨纶领域需求有所提升,但远不及原料产能扩张速度,非氨纶领域下游TPU近几年产能增长较快,直接导致其对PTMEG原料消耗量的加大,但下游浆料等市场弱势,行业生产装置开工低位。上半年国内新增蓝山屯河4.6万吨/年和巴斯夫美克化工5万吨/年PTMEG产能,目前国内总产能达67.5万吨/年,据天天化工网统计,2016年上半年PTMEG厂家整体开工负荷在6成附近,供应较去年有所增加。

展望2016年下半年,供应将随着新增产能投产有望进一步增加。下游需求在7-8月处于淡季,难以支撑市场,加之G20峰会期间江浙一带多数氨纶、TPU、浆料等开工将受到影响,届时场内需求将有一定减少,另外11-12月份下游领域将缓慢进入淡季,供需矛盾有望加剧,但随着价格不断下挫至厂家成本边缘,场内供方稳价心态较强,将使得下跌速度有所减缓,下半年整体市场低位弱势运行为主。

沪公网安备31011202002187号

沪公网安备31011202002187号